在香港申請私人貸款、信用卡甚至是按揭時,你有沒有聽過銀行職員提到「TU」?這兩個字母直接決定了你的貸款申請能否獲批,以及更重要的——你的利息有多貴。

本文將為你深入拆解信貸評級(TU)的運作機制,並分享 5 個行內人不會告訴你的提升評分實戰方法,助你省下大筆利息開支。

TU 是指由 環聯(TransUnion) 提供的信貸報告。它是香港目前最主要的信貸資料庫,記錄了你過去所有的借貸紀錄、還款表現及開戶情況。

環聯會將你的信貸表現轉化為一個分數,範圍由 1,000 至 4,000 分,並分為 A 至 J 十個等級。

很多借貸人以為貸款利率是固定的,但事實上,銀行採取的是「風險定價」原則。

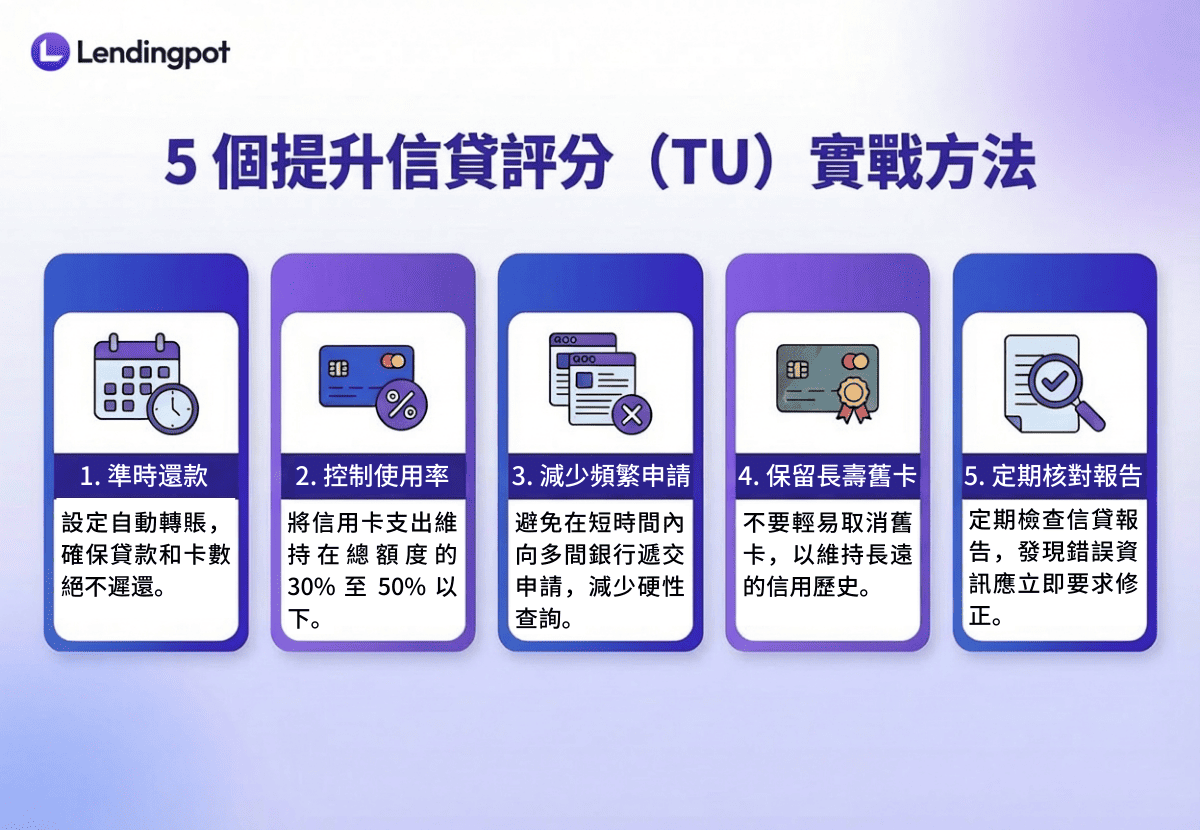

如果你的信貸評級不理想,不用擔心,TU 分數是動態的。透過以下 5 個方法,你可以逐步修復並提升評分:

還款紀錄佔信貸評分最重的比例。即使只是遲了一兩天還信用卡卡數,也會被記錄在案。建議設定「自動轉賬」還款,確保每一筆貸款和卡數都能準時清還。

不要「碌爆卡」 (刷爆卡)!建議將信用卡的支出控制在總信用額的 30% 至 50% 以內。例如你的信用額是 10 萬元,每月結單結餘最好不要超過 3 萬元。如果你經常刷滿額,即使準時還款,系統也會認為你財務壓力大,從而扣分。

這是很多人的誤區。每當你向銀行遞交貸款申請,銀行都會向環聯查詢你的信貸報告,這稱為「硬性查詢(Hard Inquiry)」。短時間內有多次硬性查詢,會讓評分大幅下跌,因為這暗示你急需現金。

💡 小貼士: 使用 Lendingpot 借到寶 的貸款配對平台,你可以一次過比較 45+ 間持牌貸款機構的報價,而初步配對過程不會影響你的 TU 評分,助你找到最優方案後再正式申請。

信貸歷史的長短也是評分指標之一。如果你有一張持有了 10 年且紀錄良好的舊卡,即使現在少用,也不建議輕易取消,因為它能證明你有長期的良好信用歷史。

有時 TU 評分下降是因為資料出錯(例如銀行忘記更新你的還款紀錄)。建議定期向環聯索取報告,發現錯誤後立即要求修正。

提升 TU 評分並非一朝一夕的事,但只要持之以恆,你將在未來的借貸過程中節省數以萬計的利息。

如果你正計劃申請貸款,但不確定哪間銀行的利率最適合目前的你,借到寶 Lendingpot 是你的最佳助手。我們的一站式貸款配對服務,讓你快速比較各大持牌貸款機構的透明條款,還有高達 0.5% 的現金回贈!

現在就點擊「立即申請」,或預約與我們的諮詢團隊溝通 ,開始你的專屬貸款之旅!